行业景气有望持续,藏格再被机构推荐

藏格矿业(000408)

投资要点

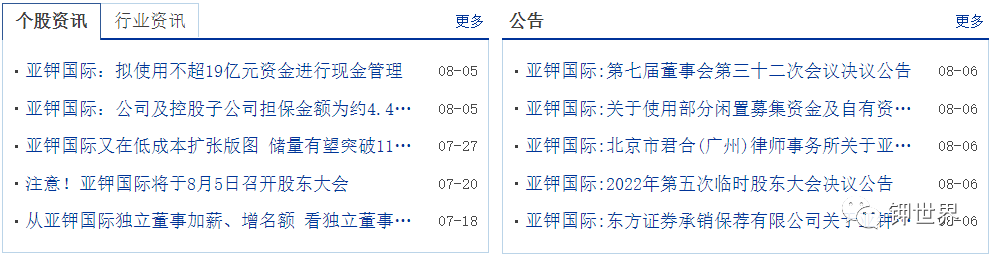

量价齐升,公司业绩快速增长。公司发布2022上半年财报,上半年实现营收35.10亿元,同比增长218.53%;归母净利润23.97亿元,同比增长438.01%。2022Q2公司实现营收22.24亿元,同比增长230.75%,归母净利润15.82亿元,同比增长722.7%。

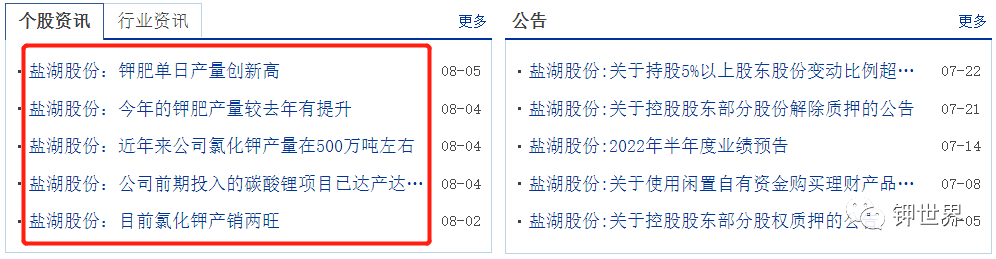

氯化钾:(1)量:2022H1公司氯化钾产量为45.94万吨,销量为49.41万吨。2022Q2公司氯化钾产量为27.88万吨,销量为28.51万吨。(2)价:2022H1公司氯化钾的售价预计为3972.3元/吨(含税),2022Q2售价约为4355.2元/吨(含税)。(3)成本:2022H1氯化钾成本为980元/吨,2022Q2成本预计为1015元/吨。

碳酸锂:(1)量:2022H1碳酸锂产量为4770吨,销量为4807吨,。2022Q2碳酸锂产量为3015吨,销量为2654吨。(2)价:2022H1碳酸锂的售价约为39.82万元/吨(含税),2022Q2售价约为45.52万元/吨(含税)。(3)成本:2022H1碳酸锂成本为3.34万元/吨,2022Q2成本约为2.73万元/吨。

积极布局锂资源资源+技术优势,公司成长有保障。公司现有察尔汗盐湖、大浪滩盐湖和麻米措盐湖三座锂盐资源,锂资源储量超过392万吨。此外公司通过认购超级资源股份有限公司定向增发股份,增发后持有该公司19.47%股份,目的在于更快地推进阿根廷LagunaVerde盐湖锂项目的开发、建设,实施新能源产业的综合布局。

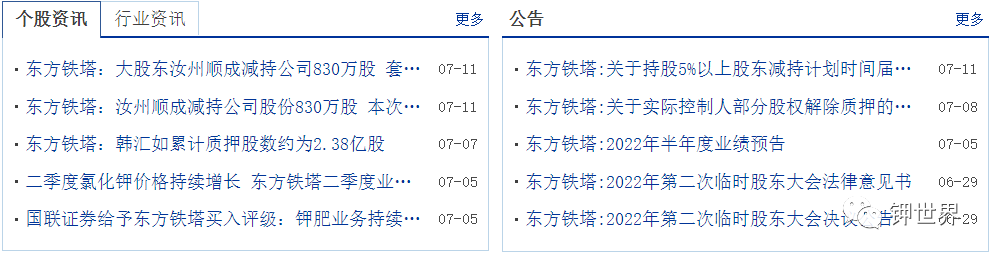

巨龙矿山投资收益3.45亿元,扩产后铜权益产能5.6万吨。截至目前公司持有巨龙铜业30.78%的股权,2022年半年度取得投资收益3.45亿元、占公司利润总额的12.34%。下半年,巨龙铜业计划将知不拉铜多金属矿扩产,计划2022年9月份建成,达产后年产铜约2.2万吨;将巨龙铜多金属矿生产规模由10万吨/日改扩建为15万吨/日,计划2022年底建成投产,达产后年产铜约16万吨左右。届时藏格权益产能将达到5.6万吨,投资收益十分可观。

盈利预测与估值

风险提示

需求不及预期,项目扩产不及预期,锂价大幅下跌等风险。

——中邮证券 李帅华

(*以下排序按照最新的股价高低)

(来源:中邮证券、东方财富网等 / 钾肥与中微肥部整理)

中国化工学会化肥专业委员会

钾肥与中微肥部

—— 钾福天下 无微不至 ——

政策/智库/品牌/课题/会务/培训

投稿邮箱:jfyzwf@163.com

- 上一篇:上半年国家能源局在煤炭保供稳价工作方面取得良好效果

- 下一篇:成败效应

相关推荐: